精密光学元件组件行业属于国家鼓励发展、重点支持的领域,一直受到政府格外的重视和产业政策的重点支持。《“十三五”先进制造技术领域科学技术创新专项规划》、《加强“从 0 到 1”基础研究工作方案》等产业政策为行业的发展提供了明确、广阔的未来市场发展的潜力,有利于下游消费电子、半导体加工、光学仪器、车载镜头等行业的发展,扩大了光学元件与组件的市场需求,给精密光学元件组件企业的发展提供了持续利好的政策环境。

世界激光和红外光学元件组件产业大多分布在在美国、德国、中国,其中美国、德国占据着激光和红外光学元件组件的技术制高点,中国则慢慢的变成为世界光学元件组件的生产基地。

美国是世界激光技术起源地之一,于 20 世纪 60 年代制成国际首台红宝石激光器,经过半个世纪的发展,在激光技术领域居于世界绝对领头羊。红外探测器最早于 20 世纪 40 年代于德国开发,但美国基于强大的光学与半导体科学技术研发实力后来居上,大范围的应用于军事领域,亦最早投放至民用市场,处世界领头羊。美国拥有 Coherent 相干、IPG 阿帕奇、NLIGHT 恩耐等国际知名激光器厂商,以及 II-VI 贰陆等国际知名激光和红外设备及光学元件、组件企业。

德国以其雄厚的光学工业基础,以高水平高精度的产品的优点,孕育出 CarlZeiss 卡尔蔡司等光学行业巨头,代表目前世界光学加工的最高水准。在激光和红外光学元件、组件领域,拥有 JENOPTIK、Sill Optics 等一批具有竞争力的企业。

中国传统光学加工是自新中国成立后慢慢地发展起来的,主要分布在中国科学院、军工、航空航天的研究院所和企业。行业发展前期整体上较为分散,规模偏小,装备较为陈旧,加工技术水平与国际领先水平相比存在一定差距,特别是在高效、高品质、低成本批量化生产技术方面较弱。随着国际光学元件组件企业大量在中国设厂以及与国内少数光学加工公司建立合作伙伴关系,国内优质企业抓住产业转移的机遇,向现代光学加工公司转型,逐步缩小了与国际领先水平的差距,出现了一批技术与装备先进、自动化程度较高、有较强的品质保证与过程控制能力、精密光学元件组件的批量化生产水平具有国际市场竞争力的企业。

中国慢慢的变成了全球第二大光学产品市场,并且拥有完整的光学产业链,能够满足各个阶段的光学产品的研发与生产并逐步成为全世界光学元件、组件与整机的加工制造中心。光学产业具有技术密集和劳动密集的显著特点,中国在光学领域起步较晚,虽然产业链相对完备,但是技术上仍存在较大的缺口。中国作为全球第二大光学市场,近些年保持高速增长,有利于吸引国外优质企业进入中国市场和鼓励国内光学元件、组件企业提升研发与技术水平,形成良性竞争,为中国光学加工业发展提供了良好的机遇。

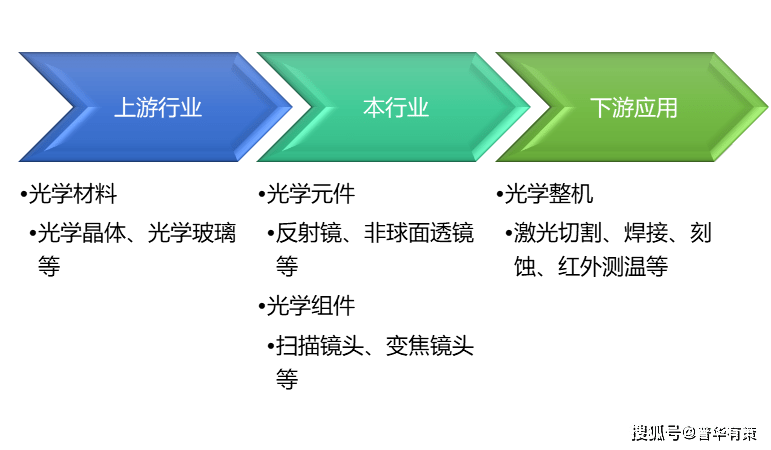

随着近几年光学产业链在国内发展健全,下游市场应用如工业 4.0、安防监控、光通讯等技术与光学发展紧密相联,逐步实现现代光学制造与电子信息化的智能融合。光学产品的应用领域逐渐拓宽,诸如消费电子、半导体制造、智能工业机床、红外热成像仪、车载镜头等相关产品及技术上都应用了多种不同规格的光学元件、组件。经过近几年资本与政策推动,激光加工在消费电子、高端半导体制造等政策推崇的发展领域产业化发展较快,已经形成了较为成熟且具有较大规模的市场。半导体制造、激光器、光通信等领域都将随着光学技术产业化的逐步成熟,带动相关上下游对光学元件、组件的市场需求增长。同时激发创新,为光学行业提供广阔的市场空间。

近年来随着中国陆续出台了《“十三五”先进制造技术领域科技创新专项规划》、《高端智能再制造行动计划(2018-2020 年)》、《战略性新兴产业重点产品和服务指导目录(2016 版)》、《工业强基工程实施指南(2016-2020 年)》等相关产业支持政策,重点强调了激光加工设备中核心元器件的技术瓶颈,鼓励提高光学设计及基础的光学光电子制造能力,诸如光学元件的超精密加工技术等,为重大成套设备制造、智能测控装备制造、先进医疗设备及器械制造等战略性新兴产业做配套服务。充分体现了国家支持发展基础光学研究和底层技术的决心,为中国光学元件行业的发展提供了良好的市场环境,为产业未来的创新发展并实现高端进口替代提供了有力的政策支持。

在光学行业,中国已经形成了较为完备全产业链体系,包括上游的原材料生产与生长、中游的加工工艺技术和下游应用设备的制造。但是,光学的生产与加工过程中的高端精密制造设备例如红外加工单点车与高规格镀膜机等核心设备仍受制于国外厂商。虽然近年来,国内厂商不断尝试开发进口替代设备,也能够满足基本工艺需求,但是一旦进入高端商品市场,可靠性较差的加工设备会显著地影响国产光学产品与国外先进企业产品的竞争地位。目前市场上,最高规格的同行业光学产品仍掌握在美国 II-VI Incorporated 与德国 JENOPTIK AG 等企业手中。

近年来,激光打标、焊接、雕刻、红外测温、安防监控、半导体加工等下游产业呈现规模化扩张的趋势,产能逐步丰富。同时,下游设备制造企业由于要和国外龙头企业抗衡,市场竞争日益激烈,从而压缩了下游企业的利润空间。根据经济规律,行业下游利润率的下降会逐步向上游传导,进而造成元产品利润率的波动。另外,激光与红外光学的下游应用市场主要为消费电子与测温监控。这两个行业都存在一定的周期性,当行业景气度进入下行通道时会直接影响企业的业绩与利润率。行业仍需要扩展新的应用领域来对冲主要市场应用进入周期下行的风险。

福建福光股份有限公司专业从事军用特种光学镜头及光电系统、民用光学镜头、光学元组件等产品科研生产的高新技术企业,是福建省重要的军民融合企业、全球光学镜头的重要制造商。主要产品包括军用的特种光学镜头和民用安防镜头、车载镜头、红外镜头、物联网镜头、AI 镜头等激光、紫外、可见光、红外全光谱镜头,广泛应用于平安城市、智慧城市、物联网、车联网、智能制造等领域。福光股份在产业链的上、中、下游均有布局,与波长光电形成竞争关系的产品主要是应用于民用安防镜头、红外镜头、多光谱镜头等领域的红外热成像系列产品。2020 年福光股份营业收入为 58,755 万元人民币,扣非后净利润为 3,810 万元人民币。

福建福晶科技股份有限公司是全球最大的 LBO、BBO 晶体供应商,是固体激光器的核心元件。该企业的主要产品为晶体元器件、精密光学元件和激光器件,业务领域涉及消费电子制造、紫外激光器、超快激光器、通讯、AR 和激光雷达等市场应用的开发。福晶科技作为激光产业的上游,产品已被全球各大激光器公司广泛采用,核心产品被国际业界誉为“中国牌晶体”。福晶科技与波长光电形成竞争关系的产品主要是应用于各类激光器与电子制造领域的激光光学系列产品。2020 年福晶科技营业收入为 54,646 万元人民币,扣非后净利润为 13,044 万元人民币。

公司的主要产品包括激光光学和红外光学的元件、组件系列以及光学设计与检测系列,涵盖了激光光学系列中的扩束镜头、扫描镜头、聚焦镜、准直镜;红外热成像系列中的红外热成像镜片、近红外镜头、短波红外镜头、中波红外镜头以及长波红外镜头;光学设计与检测系列中的主流光学设计软件 ZEMAX 以及光学检测设备等。2020年波长光电营业收入为26,650.16万元,扣非后净利润为4,073.15万元人民币。

美国 II-VI Incorporate(贰陆)是一家全球领先的工程材料与光学组件生产商,主要服务于开发光通讯、新材料、航空航天、国防安保、半导体设备、生命科学与消费汽车电子领域。贰陆公司的主要产品为综合品类的光学元件、组件以及下游应用所需配套系统的光机电软整体解决方案。该企业作为激光产业的中下游,主要立足于高品质中游产品的生产并应用于工业激光器中。美国贰陆公司与波长光电形成竞争关系的产品为公司所有的激光光学系列与红外热成像系列产品。2020 年美国贰陆营业收入(美国贰陆财务报表年度为上一年的 7 月 1 日至本年 6 月 30 日)为 1,642,154 万元人民币,归母净利润为-46,247 万元人民币(折算汇率为当期平均汇率)。

JENOPTIK AG(业纳集团)是一家以光电子技术为基础,服务于全球的科技集团。其目标市场主要包括半导体设备、激光加工、医疗技术、汽车机械工程、航空航天技术以及安防监控产业。德国 JENOPTIK Laser(业纳激光)作为JENOPTIK AG(业纳集团)全资子公司,主要生产激光相关这类的产品,包括气体激光器、固体激光器、激光光电镜片与镜头、精密光学显微镜等一系列光学整体解决方案。业纳激光作为激光产业的中下游有突出贡献的公司,以高水平的光学组件、模组、子系统支持客户的新应用开发。德国业纳激光与波长光电形成竞争关系的产品主要是应用于各类激光器与电子制造领域的激光光学系列新产品。2020 年德国业纳集团营业收入为 603,653 万元人民币,归母纯利润是 32,865万元人民币(折算汇率为当期平均汇率)。

更多行业资料请参考普华有策咨询《2022-2028年精密光学元件组件行业细分市场分析及投资前景专项报告》,同时普华有策咨询还提供产业研究报告、产业链咨询、项目可行性报告、十四五规划、BP商业计划书、产业图谱、产业规划、蓝白皮书、IPO募投可研、IPO工作底稿咨询等服务。返回搜狐,查看更加多